diariodominicano.com

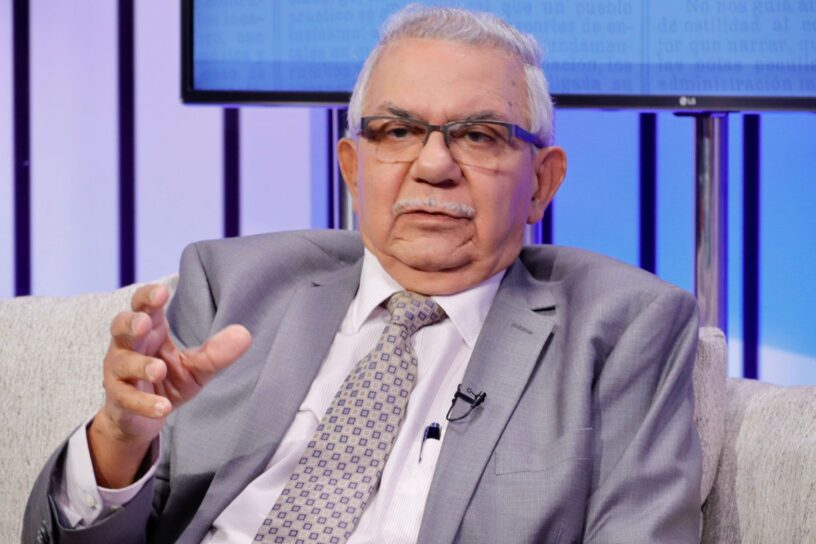

Por Arismendi Diaz Santana

Todavía estamos en la era de Concho Primo: minorías con altas pensiones y bajos aportes, calculadas sobre el último salario; concesión de pensiones no contributivas holgadas y pensiones que pierden su poder adquisitivo. ¿Hasta cuándo?

Santo Domingo, R. D., 17 de octubre, 2024.- La piñata previsional es propia del sistema público de reparto porque carece de dolientes. La pensión que se otorga sólo depende de la cantidad de años aportados, sin tomar en cuenta el monto acumulado. Todavía en nuestro país la pensión se otorga sobre el último salario.

Ambas características llevan implícita el desequilibrio actuarial y financiero. Permiten cotizar con un salario muy bajo y luego incrementarlo notablemente durante los años finales, obteniendo pensiones muy elevadas, sin ninguna correspondencia con el salario promedio.

Un trabajador con un salario mensual de 35,000 pesos aporta 3,500, el 10%, entre él y su empleador. Durante los primeros 28 años cotiza 1,176,000 pesos (3,500x12x28), y si por cualquier razón su salario se redujera a 20,000 durante los años 29 y 30, su aporte adicional sería de 48,000 (2,000x12x2), totalizando 1,224,000.

Al retirarse, su pensión será igual a 16,000, el 80 % de 20,000. Asumiendo un promedio de 16 años como pensionado, el costo para el sistema será de 3,328,000 (16,000x13x16), arrojando un déficit de 2,104,000 (1,224,000 – 3,328,000), cubierto con los aportes de los trabajadores activos, y más tarde, por el Estado, léase por los contribuyentes.

En el caso opuesto, el trabajador cotizó durante 28 años a razón de un salario de sólo 20,000 mensuales, acumulando un aporte de 672,000 pesos (2,000x12x28). Pero, por cualquier razón válida o no, elevó su salario a 35,000, aportando durante los años 29 y 30 unos 84,000 pesos (3,500x12x2), para un total de 756,000.

A diferencia del caso anterior, este trabajador logra una pensión de 28,000 pesos mensuales (el 80 % de 35,000), con un costo para el sistema de 5,824,000 (28,000x13x16), incurriendo en un déficit de 5,068,000 de pesos (756,000 – 5,824,000).

Resultados: 1) a pesar de que el primer trabajador casi duplicó las aportaciones terminó recibiendo una pensión menor, de sólo 16,000 pesos, frente a una de 28,000 pesos del segundo trabajador; y 2) en el segundo caso, esta distorsión triplicó el déficit final del sistema, al pasar de 2,104,000 a 5,068,000. Una verdadera piñata contra los fondos públicos.

Estos ejemplos son muy frecuentes. Dos o tres años antes de pensionarse un capitán o mayor, logra ser nombrado jefe de seguridad o de transportación en una institución del Estado, con un salario hasta seis veces superior, y termina retirándose con una pensión seis veces mayor.

Un profesor de la UASD se pasa la gran mayoría del tiempo impartiendo una o dos secciones a la semana y años antes ocupa un cargo y duplica las secciones, obteniendo así una pensión por un monto que no se corresponde con su historial académico. También ocurre con un médico nombrado director de un hospital.

Y además, suele ser muy común en empresas u oficinas privadas en las cuales a los “empleados preferidos” se les hacen aumentos importantes (o se simulan hacerlos) en los últimos meses para asegurarles pensiones desproporcionadas, a costa del sistema público de reparto, vale decir, de todos los contribuyentes.

En nuestro país, se otorgan pensiones calculadas incluyendo los incentivos otorgados sobre los cuales nunca se cotizó. Estas distorsiones responden a presiones gremiales y son posibles debido a la seguridad de que, en última instancia, el Estado cubrirá cualquier déficit del sistema.

Este desequilibrio financiero y actuarial termina minando la sostenibilidad del sistema público de reparto. Por esa razón, en la gran mayoría de las naciones el cálculo de la pensión se realiza sobre el salario promedio de los últimos 5 años y en Europa entre 15 y 20 años, eliminando así esa distorsión que genera un privilegio muy costoso e injusto.

En nuestro querido país, en materia previsional todavía estamos en la era de Concho Primo: 1) la pensión se otorga sobre el último salario; 2) todavía existen altas pensiones con muy bajas cotizaciones; 3) todavía se otorgan pensiones con sólo 20 o 25 años de aportes, a pesar de la longevidad; 4) se multiplican las pensiones no contributivas de lujo; y 5) todavía las pensiones no se actualizan según el costo de la vida. ¿Hasta cuándo? ADS/558/17/10/2024