Departamento Internacional

El diseño y la implementación de políticas económicas efectivas en un país y sus efectos sobre el crecimiento y la estabilidad macroeconómica es un tema fundamental para ganar y mantener la confianza de los inversionistas nacionales e internacionales, lo que permite garantizar un importante flujo de capital que permita promover el desarrollo. En República Dominicana, las políticas monetaria y fiscal han creado las condiciones para un crecimiento sostenido que en los últimos diez años ha promediado 5.0 % en un entorno de estabilidad de precios y de fuertes fundamentos macroeconómicos, resultando en que este año, nuestra economía ocupe la quinta posición en PIB per cápita entre los países de América Latina, con USD 21,657, a precios constantes (PPA), acorde a las últimas proyecciones del Fondo Monetario Internacional (WEO, abril 2024). Este comportamiento ha permitido una mejora gradual y sostenida de la calificación de riesgo del país, permitiendo el acceso a recursos frescos a tasas mas bajas en los mercados internacionales.

En el contexto económico de la post pandemia, caracterizado por elevadas tasas de interés, ralentización de la actividad productiva mundial y mayores niveles de endeudamiento, las agencias calificadoras han estado revisando las notas soberanas de distintos países para reflejar las nuevas condiciones económicas y financieras. En el caso dominicano, las calificadoras mantienen una visión positiva sobre la economía dominicana, ratificando así la confianza que se observa en los inversionistas internacionales más allá del crecimiento que viene presentando la inversión extranjera directa. Evidencia de esto, es que recientemente se publicó el Reporte de Inversión Mundial 2023 de ONU Comercio y Desarrollo (UNCTAD, por sus siglas en inglés), el cual señala al país como líder en captación de inversiones, superando a los demás países de Centroamérica y el Caribe en los últimos dos años.

Consciente de la importancia de estos eventos para formar las expectativas de los agentes económicos y del publico en general, el Banco Central de la República Dominicana (BCRD) presenta un breve análisis sobre la evolución reciente de la calificación crediticia del país, el comportamiento de la deuda consolidada y la contribución de estos factores a la reducción del índice riesgo-país. El estudio muestra como a partir de mediados de 2022, el país ha avanzado de forma notable registrando niveles de riesgos muy por debajo del promedio existente en América Latina. Este hecho sin precedentes coloca al país en una posición favorable para seguir atrayendo capitales externos a tasas más bajas y así promover el crecimiento en un contexto de estabilidad.

- Calificación de deuda de los países de Centroamérica

En agosto de 2023, Fitch Ratings revisó a la baja la nota de deuda de Estados Unidos desde “AAA” hasta “AA+” con perspectiva estable, producto principalmente del deterioro fiscal esperado para los próximos tres años y la incertidumbre generada por el aumento del techo de deuda. Asimismo, en diciembre pasado Moody’s modificó la perspectiva soberana de China de estable a negativa ante la intensificación de la crisis inmobiliaria y el rápido crecimiento de su deuda. De igual forma, ha habido revisiones a la baja en las calificaciones de deuda de algunas economías emergentes. Por ejemplo, la calificación de Israel ha sido disminuida en 2024, tanto por Moody’s (desde “A1” hasta “A2”), como por Standard & Poor’s (desde “AA-” hasta “A+”) por la escalada del conflicto geopolítico que impera en Medio Oriente.

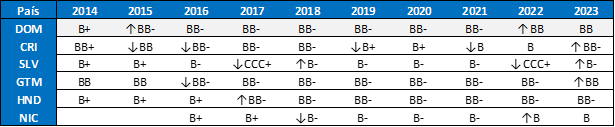

En contraste con lo ocurrido en estas economías, varios países de América Latina, incluyendo a República Dominicana, han obtenido mejoras en su calificación de deuda soberana entre 2022 y 2023, principalmente por un eficiente manejo de sus deudas y la rápida reactivación de sus economías luego de la pandemia del COVID-19. En el cuadro 1 se observa la calificación crediticia de Standard and Poor’s para los países miembros del Consejo Monetario Centroamericano (CMCA). Nótese que a 2023, República Dominicana y Guatemala lideran la región con las mejores notas de deuda soberana, ubicándose ambos en “BB” con perspectiva estable.

Cuadro 1. Calificación crediticia otorgada por Standard & Poor’s, por países

Fuente: Elaborado con datos extraídos de Standard & Poor’s.

Con relación a Guatemala, en abril de 2023 se revisó al alza su calificación crediticia respaldada por el buen desempeño fiscal y una fuerte recuperación de la actividad económica, evidenciando una expansión del 4.2 % en 2022, por encima de su nivel potencial del 3.5 por ciento, como resultado del crecimiento de la demanda privada interna y de los ingresos por remesas familiares. En este sentido, el Fondo Monetario Internacional (FMI) destacó el establecimiento de un marco de gestión de deuda a mediano plazo, el cual permitirá gestionar los riesgos de la cartera y alcanzar el objetivo de promover la reducción de la exposición del portafolio al riesgo cambiario (FMI, 2023).

El Salvador y Nicaragua, a pesar de presentar las menores calificaciones crediticias entre los países miembros del CMCA, también recibieron un incremento en sus notas soberanas. De manera particular, S&P mejoró la nota de El Salvador en dos ocasiones durante 2023, elevándola desde «CCC+» hasta «B-» en virtud de la implementación de un plan de refinanciamiento gradual de deuda a corto plazo por las autoridades salvadoreñas. En el caso de Nicaragua, S&P también aumentó su calificación soberana de largo plazo desde «B-» hasta «B» en octubre de 2022 debido a las políticas fiscales y monetarias que respaldaron la recuperación económica del año anterior. Es importante destacar que Nicaragua reportó un crecimiento económico de 10.3 % en 2021, la tercera economía de más alto crecimiento de la región CMCA después de la economía salvadoreña, que creció 11.9 %, y la dominicana, que creció 12.3 % en ese año.

- Visión de las agencias calificadoras de riesgo sobre la República Dominicana

Al cierre del año 2022, Standard & Poor’s elevó la nota soberana de la República Dominicana desde «BB-» a «BB», la máxima calificación histórica obtenida por el país y la primera revisión desde 2015, cuando la agencia optó por elevarla desde «B+». Dicha revisión al alza estuvo impulsada por los fuertes fundamentos macroeconómicos y la resiliencia a choques externos que han permitido superar el nivel de ingresos previo a la pandemia del COVID-19 y reanudar la senda de crecimiento económico a largo plazo (S&P Global, 2022).

Asimismo, la calificadora destacó que la política monetaria restrictiva adoptada por el BCRD, sumado a la reducción de la liquidez extraordinaria que se había inyectado al sector financiero para mitigar los choques, anclaba las expectativas de crecimiento económico y posibilitaba el retorno de la inflación a la meta del 4.0 % ± 1.0 % en los dos años siguientes. En este aspecto, los precios se ubican dentro del rango objetivo desde mayo de 2023, lo cual ha permitido una normalización gradual de la política monetaria recientemente. En ese sentido, una noticia reciente a destacar es la desaceleración de inflación en Estados Unidos más de lo esperado en mayo, alcanzando un 3.3 %, inferior al 3.4 % registrado en abril, lo que podría indicar una reducción de la tasa de interés de la Reserva Federal un poco antes de lo previsto por el mercado, lo cual a su vez podría favorecer a la República Dominicana en su proceso de normalización de la política monetaria.

Para el año 2023, las agencias de calificación crediticia Moody’s y Fitch mejoraron la perspectiva de estable a positiva y reafirmaron las notas establecidas para el país en «Ba3» y en «BB-«, respectivamente. La agencia Moody’s destacó que los principales factores considerados en su decisión fueron la disminución de la inflación y la reducción de la deuda del Sector Público No Financiero (SPNF) como porcentaje del PIB, la cual pasó de representar el 57.0 % del PIB en 2020 a 46.0 % en 2022 (DGCP, 2023).Por su parte, Fitch resaltó que la mejora en la perspectiva estuvo respaldada por un historial de crecimiento económico robusto, una estructura de exportación diversificada y un PIB per cápita e indicadores sociales elevados con respecto a los países pares de la región (Fitch Ratings, 2023). De igual manera, reseñó que la emisión de un bono externo denominado en pesos en septiembre de 2023 permitió reducir la proporción del portafolio de deuda pública emitida en moneda extranjera.

- Comportamiento de la deuda en la República Dominicana

Durante la última década, la pandemia ha sido el evento que más ha elevado la deuda pública consolidada, aquella que comprende la deuda externa e interna neta (excluyendo la intergubernamental) del Sector Público No Financiero y del Sector Público Financiero (SPF).

Dado el cierre temporal de las actividades económicas, el Gobierno dominicano tuvo que implementar iniciativas de apoyo social y económico que, sumado a la reducción de los ingresos fiscales, incrementaron la deuda pública consolidada como porcentaje del PIB desde el 50.5 % registrado en 2019 hasta el 69.1 % en 2020. Sin embargo, a diciembre 2023 el crecimiento de la actividad económica y los pagos netos al capital realizados por el SPNF incidieron de manera positiva en la dinámica de la relación deuda/PIB, resultando en una disminución de 10.8 puntos porcentuales con respecto a 2020 hasta situarlo en un 58.3 por ciento. Adicionalmente, el Gobierno ha sido proactivo en llevar una estrategia de extender los plazos de vencimiento y disminuir la exposición a los riesgos de movimiento cambiario de los títulos soberanos.

- Riesgo-país de la República Dominicana

El indicador por excelencia para evaluar la calificación riesgo-país es el índice de bonos de mercados emergentes de JP Morgan (EMBI, por sus siglas en inglés), el cual mide la diferencia entre las tasas de interés que pagan los bonos denominados en dólares emitidos por países en desarrollo y los Bonos del Tesoro de Estados Unidos, considerados libres de riesgo. Este indicador es utilizado por los inversionistas como un punto de referencia importante para la deuda emitida en dólares en los mercados emergentes. En este tenor, mientras mayor sea la diferencia entre tasas, mayor es el riesgo de incumplimiento de pago percibido por los inversionistas.

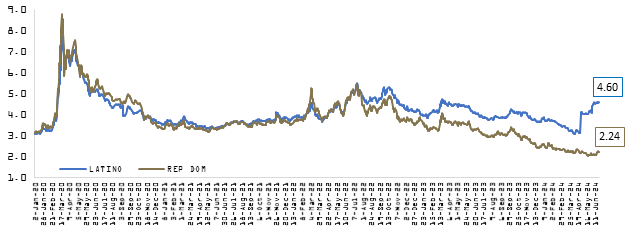

En el caso de la República Dominicana, la mejora de la calificación crediticia ha incidido en el descenso del indicador riesgo-país, el cual disminuyó desde los 881 puntos básicos (pbs) en 2020, hasta alcanzar los 224 pbs el 21 de junio de 2024 (ver gráfica 1), evidenciando una brecha de 236 pbs con respecto al promedio de América Latina, por debajo del cual se ha situado desde mediados de 2022, reflejando la resiliencia de la economía dominicana a los choques externos que afectan el contexto internacional. En términos comparativos, el riesgo-país de la República Dominicana se ha posicionado por debajo de países como México, Colombia y Panamá, lo que significa que nuestra economía se perfila más atractiva a la inversión que estos países de mayor tamaño, lo que apunta a una mayor atracción de Inversión Extranjera Directa y a que el país va en el camino correcto, garantizando el crecimiento económico en el largo plazo.

Gráfica 1. Evolución del EMBI de América Latina y la República Dominicana

(en puntos básicos)

Fuente: Elaborado con datos extraídos de J.P. Morgan Chase.

Asimismo, el referido comportamiento del indicador evidencia una percepción positiva por parte de los inversionistas internacionales sobre la sostenibilidad de la deuda y la estabilidad económica del país. Además, es un estímulo a la inversión extranjera debido a que los inversionistas podrían estar dispuestos a comprar títulos de deuda dominicanos con tasas de interés más bajas. De igual forma, se destaca que el menor riesgo país de la República Dominicana comparado a países dolarizados como El Salvador y Panamá refleja la estabilidad del peso dominicano.

- Consideraciones finales

Los fuertes fundamentos económicos y el manejo efectivo de la política monetaria y fiscal de la República Dominicana han contribuido a la sostenibilidad de la deuda pública. Esto se evidencia en la revisión al alza de la nota soberana por Standard & Poor’s en 2022, la mejora de la perspectiva de estable a positiva tanto por Moody’s como por Fitch en 2023 y en la reafirmación de la calificación crediticia por S&P el pasado 4 de enero de 2024 en «BB» con perspectiva estable. Estas decisiones por parte de las agencias han contribuido a la reducción del índice riesgo-país, el cual refleja una menor probabilidad de impago del país frente a sus obligaciones en moneda extranjera, volviéndose cada vez más seguro invertir en la República Dominicana.

De cara al futuro, según lo expuesto por las firmas calificadoras, la política fiscal debe continuar centrada en dirigir la deuda pública hacia una trayectoria descendente. De igual manera, se deben aumentar los colchones fiscales mediante la implementación de reformas tributarias para fortalecer el proceso de consolidación fiscal, sin poner en riesgo el gasto social y de infraestructura. Bajo este escenario, el país se encaminaría cada vez más hacia el grado de inversión.

- Referencias

- DGCP (2023). Moody’s mejora la perspectiva de la República Dominicana y reafirma la sostenibilidad de la deuda pública. Disponible en: https://shorturl.at/9zap7

- Fitch Ratings (2023). Dominican Republic. Disponible en: https://shorturl.at/Nxr7j

- FMI, 2023. El Directorio Ejecutivo del FMI concluye la Consulta del Artículo IV con Guatemala correspondiente a 2023. Disponible en: https://shorturl.at/STbvQ

- S&P Global (2022). S&P Global Ratings subió calificaciones soberanas de largo plazo de República Dominicana a ‘BB’ de ‘BB-‘ por instituciones más sólidas; la perspectiva es estable. Disponible en: https://shorturl.at/nQnh

Página Abierta BCRD: Confianza en la economía dominicana

| Banco Central de la República Dominicana |